- 时间: 2018-11-08 17:45:56

- 848人浏览

连锁模式在我们身边随处可见,既有如麦当劳、肯德基、星巴克之类的连锁门店数量已经高达数万家的国际知名餐饮品牌,也有这一两年登陆资本市场的来伊份、周黑鸭、绝味鸭脖等休闲连锁食品,以及要排队的“喜茶”、“鲍师傅”等网红连锁品牌。很多实体经济需要以连锁的模式发展壮大,有竞争力的连锁模式具备哪些特征?什么样的连锁模式才具备投资价值?

今天主要从“业务逻辑”和“财务逻辑”两条线来剖析周黑鸭、来伊份的“连锁模式”。

案例分析

周黑鸭

业务逻辑:

品牌:虽然说周黑鸭的门店数量只有800家左右,与竞争对手绝味鸭脖(7000多家)、煌上煌(2000多家)相比有较大的差距。但从消费者心智的角度来看,周黑鸭的确算是卤制品行业的第一品牌,具有很强的品牌影响力,这种品牌影响力能为门店引流。这是很强的优势。

产品:周黑鸭的产品是采用的MAP标准化包装,所有的工作都已经在中央厨房完成,而绝味鸭脖、煌上煌都还是传统的散装产品。这点上也具备很强的优势。

渠道:周黑鸭的开店位置很有技巧,基本上都是在交通枢纽、商业综合体,就是人流量特别大的地方,这些地方对品牌的宣传作用也特别好。经过门店的人流量本身就很大,而周黑鸭的品牌影响力也不错,自然能够拦截客户。这点优势很明显。

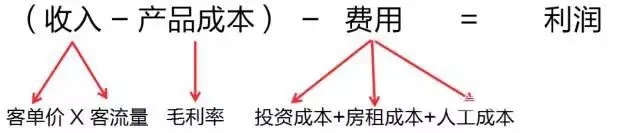

财务逻辑:

收入:周黑鸭每一盒的价格已经不低,到门店的客户至少都得买一盒,甚者好几盒,所以周黑鸭的客单价不低;而其所处的开店位置及品牌影响力又能为其带来不少的人流量,所以单店的营收很不错。财报也显示周黑鸭平均单店的月度营收高达30万元,这种坪效在所有的连锁模式都能排在前列。

产品成本:周黑鸭的产品都是在中央厨房完成,而且标准化程度也高,所以产品能够形成规模效应,毛利率达到60%。

投资成本:周黑鸭大部分的门店面积都在5-15平方米,很多时候就是搭建的简易房,只有几个冷柜,所以投资成本不高。

房租成本:上面提到了周黑鸭的面积小,虽然选择的地段都比较好,但整体上来讲房租成本是很低的。

人工成本:因为周黑鸭的标准化程度高,在门店销售的时候无需帮忙客户挑选,所以人工数量需求少,一半一个班次只有一个员工负责收银即可,整体的人工成本是很低的。

综合分析:周黑鸭是休闲卤制品行业的第一品牌,品牌影响力大;产品的标准化程度高;而且已经探索出了适合自己开店的业态;单店商业模式的竞争力很强(单店的月度盈亏平衡点大约也在8-9万元),人工要求低,易于复制扩张。所以周黑鸭具备很强的投资价值。但需要注意到一点,市面上山寨版的周黑鸭很多,需要防止因食品安全问题而导致的黑天鹅事件。

来伊份

业务逻辑:

品牌:来伊份的品牌定位比较清晰--休闲食品,而且在长三角地区应该算是该品类的第一品牌,有了一定的品牌影响力。这是优势。

产品:有炒货、豆制品、水产品、蜜饯等九大品类,900多个SKU,产品数量实在太多。其中炒货、豆制品和水产品等销售占比最大,符合消费升级的趋势,但其他几个品类基本属于被边缘化的品类,SKU的数量可以适当缩减,将有限的店面面积腾出来给销量好的品类。这点需要改进。

渠道:来伊份大部分的门店都是社区商业综合体和街边店,选择在这些业态开店,直接决定了到店的人流量。来伊份在具备了一定的品牌影响力的基础上,开店的位置是很关键的,只有经过门店的人流量越大,来伊份才有可能用品牌影响力拦截客流量。来伊份应该选择去最适合自己的业态去开店,比如高铁站、机场、景区附近、医院附近、学校附近等。这点上来伊份应该是犯了很大的错误。

财务逻辑:

收入:财报显示来伊份的客单价不低,高达60元-70元/人,但是平均单店的月度营收只有10万元左右,也就是说到店的客流量很少。原因主要有两个:一个是开店的位置存在问题;二是很好的利用O2O,线上的客流量没有引过来。

产品成本:目前来伊份毛利率只有46%左右,这与整个产品结构和数量有很大的关系。来伊份需要减少SKU的数量,同时调整品类。将产品的毛利率从现在的46%提升到55%-60%左右。

投资成本:来伊份的门店面积不大,也无需加工设备,只需要简单的货架,然后铺货即可,所以投资成本很低。这是优势。

房租成本:来伊份的门店面积小,而且所选的位置都是非核心地段,所以房租不会高。但这点需要辩证来看,像火车站、机场等交通枢纽的门店房租肯定很高,但是能够带来的人流量更多,盈利状况反而会更好。

人工成本:来伊份的产品很标准,都是顾客自己挑选,员工只是负责收银而已,所以一般情况下一个班次大约两个员工。这也是优势。

综合分析:来伊份有着不错的品牌影响力,单店商业模式竞争力很强(单店的盈亏平衡点很低,大约8-9万元/月),但是单店的产出实在太低(平均单店月度销售额仅为10万元),来伊份需要探索出适合自己开店的业态,并且需要对产品线进行缩减。如果这两点做不到的话,这个公司的盈利能力不会好转,而且很难走出长三角。因此,这个公司基础不错,可以保持关注,但现阶段不具备投资价值。

116

![[平谷]首城汇景墅](https://pic.anjia.com/oss/online/searchBuildingPhoto/2021/11/16/5ed00a93055048eda5ba227a0b1fb358.jpg?x-oss-process=image/resize,m_fill,limit_0,w_224,h_152)

![[房山]中骏·云景台](https://pic.anjia.com/oss/online/searchBuildingPhoto/2021/11/20/90512fbb33ed44ce900ac543439020e3.jpg?x-oss-process=image/resize,m_fill,limit_0,w_224,h_152)

![[顺义]金茂·北京国际社区](https://pic.anjia.com/oss/online/searchBuildingPhoto/2021/11/30/de04b15362dc4ccf9db5785bc47f78aa.jpg?x-oss-process=image/resize,m_fill,limit_0,w_224,h_152)

![[北京周边]京北恒大国际城](https://pic.anjia.com/oss/online/searchBuildingPhoto/2021/11/29/2a5652b836bb4af098199748b583ba6d.jpg?x-oss-process=image/resize,m_fill,limit_0,w_224,h_152)

![[顺义]龙湖·御湖境](https://pic.anjia.com/oss/online/searchBuildingPhoto/2023/05/14/5c4c859fa3af4562b704f6734b17c304.jpg?x-oss-process=image/resize,m_fill,limit_0,w_224,h_152)

![[朝阳]梵悦108](https://pic.anjia.com/oss/online/searchBuildingPhoto/2023/05/14/91509032880e41c79babd3ab4d3f1c6e.jpg?x-oss-process=image/resize,m_fill,limit_0,w_224,h_152)

![[房山]北京建工·揽星宸](https://pic.anjia.com/oss/online/searchBuildingPhoto/2023/03/28/ad64ba3c86644af38993312e3309501d.jpg?x-oss-process=image/resize,m_fill,limit_0,w_224,h_152)

![[北京周边]路劲公园上城](https://pic.anjia.com/oss/online/searchBuildingPhoto/2021/11/20/675662797ecf4b988850e267d3032e34.jpg?x-oss-process=image/resize,m_fill,limit_0,w_224,h_152)

![[顺义]公园都会](https://pic.anjia.com/oss/online/searchBuildingPhoto/2021/11/29/82935b414f1c4641885f32b52b06b7ba.jpg?x-oss-process=image/resize,m_fill,limit_0,w_224,h_152)

![[通州]桂语听澜](https://pic.anjia.com/oss/online/searchBuildingPhoto/2022/05/04/41004586e45544e297b0df77488d4fd3.jpg?x-oss-process=image/resize,m_fill,limit_0,w_224,h_152)